スティーブン・ドーバー、CFA

チーフ・マーケット・ストラテジスト

フランクリン・テンプルトン・インスティテュート・ヘッド

柔軟性で嵐を乗り切る

投資は木に例えると理解しやすいかもしれません。時間をかけて育てれば、徐々にしかし確実に成長し、成木になれば、木陰や木の実、甘い果実などの恵みをもたらします。また、木の中には、逆境に耐える力が他の木よりも強いものもあります。強靭(レジリエント)であるには柔軟である必要があり、強風下では、幹の太い樫の木よりも、風にしなる柳の木がより有利と言えます。私たちは、2024年のマーケットは多くの嵐に遭遇すると予想しており、2024年に待ち受けている嵐にレジリエンスを発揮するには、しなっても折れることのない柳の木のようなポートフォリオが最も適していると考えています。

最近の当社レポート「Quick Thoughts: Inflation—the final mile(インフレ-最後の1マイル)」では、米連邦準備制度理事会(FRB)が米国のインフレ率を目標まで引き下げようとする決意が、2024年の経済成長と企業収益の両方を軟化させる可能性が高い理由を論じました。米国の金融政策と信用状況は、金利が上昇するに従い、2023年を通じて徐々に景気抑制的になってきたことから、2024年には経済活動は軟化し、失業率は上昇し、信用ひっ迫に陥る家計と企業が増加する可能性があるーすなわち、2024年は、経済成長の減速を予想しています。

2024年は、世界人口の41%に相当する40の国政選挙が予定されており、政治も混乱と不確実性をもたらす可能性があります。ロシア、インド、欧州連合(EU)、そして言うまでもなく米国で実施される選挙は、2020年代後半の世界情勢の行方を再形成する可能性が高いと言えるでしょう。

これらの国々の指導者が交代し、新たな立法路線がとられれば、その影響により、将来の財政支出の方針や世界貿易の流れの両方が大きく変わることになるでしょう。

米国の場合、2024年の大統領選後も政権与党と議会多数派が異なる「ねじれ議会」が続けば、党派間の対立により、重要法案の成立の余地はほとんどなくなると予想されます。しかし、1990年代および2010~2016年の経験を振り返ると、ねじれ議会は、連邦政府の歳出抑制につながり、対GDP比でみた財政赤字比率の低下をもたらす可能性があります。

共和党が政権と議会を「完全制覇」すれば、減税、あるいは2025年以降に失効予定の、トランプ前政権下の減税を(財政赤字の規模によって多少制限されるにしても)少なくとも延長する機会が生じ、エネルギーの探査・開発、公有地の民間利用などのセクターでは規制緩和の余地が広がり、金融や医療といった、時価総額の大きいセクターでは、官僚主義的手続きが軽減されるでしょう。逆に、民主党が「完全制覇」すれば、「クリーンテクノロジー」やインフラ、教育、医療への公共投資の拡大につながると思われます。加えて、個人所得税や法人税の引き上げや、場合によっては、相続税の復活の可能性もあるでしょう。

ただし、おおむねどのような選挙結果になったとしても、欧州や中東、極東で「平和の配当」が消滅したことを考慮すると、米国および世界の安全保障・防衛支出は増加する可能性が高いと思われます。

このような状況を踏まえると、投資ポートフォリオのレジリエンスの確保に重点を置くことは、必要とまでは言えないにせよ、正当な理由があると言えるでしょう。 ある程度は、より質の高い株式や社債を重視する、慣れ親しんだ戦略が必要ですが、重要なポイントは、直接利回り がピークに達した後低下する中で、投資家には選択的にリスクテイクする準備が必要であることです。マーケットがミスプライシングしていると考えられる株式や債券、オルタナティブ資産に適切に分散投資することは、この困難な状況を乗り切る上で、特に重要であると思われます。

出発点

経済とマーケットについて警戒すべきとする当社の主張に困惑する方も多いかもしれません。結局のところ、2023年の間に世界の株式市場は2022年の下落から急速に回復しました。さらに最近では、金利がピークから低下するに従い、債券のパフォーマンスも改善しています。いずれの場合も、好調なパフォーマンスを主に牽引したのは、米国をはじめとする多くの国で、景気後退に陥ることなくインフレ率が低下するという、痛みを伴わないディスインフレが進行していることです。

ただし、資産はすでに足元の好材料はもちろん、今後さらに好材料が続くとの期待をも織り込んでいます。株価は業績予想を上回る水準に急騰し、バリュエーション全般を押し上げています。米10年債利回りは直近のピークから約100ベーシスポイント低下し、債券市場全体の利回りを押し下げています。好材料が織り込まれたときは、投資家はただ熱狂に流されるのではなく、注意を払う必要があります。

投資家の熱狂は、米国や世界経済が金融引き締めにもかかわらず成長を続けているという、別の形のレジリエンスにも起因しています。底堅い経済成長により、株式アナリストも先行きにより楽観的になっており、2024年の予想利益のコンセンサスが2桁台の増益率に上方修正されています。しかし、私たちは企業利益がこのような高ペースで拡大する可能性は低いと考えています。

転換点

経済の弱さを示す兆候は、労働市場で雇用の伸びの鈍化がみられるほか、設備投資動向や、家計消費の減速を伝えるマクロ経済指標や「大型小売店」のレポートに現れています。

当社レポート「Quick Thoughts: Quiet shifts in corporate debt may explain this year’s big economic surprise(今年の経済の大きなサプライズの背景に企業債務の静かな変化)」で指摘したように、米国および世界経済の金利上昇に対するレジリエンスは、多くの企業が低金利で資金を調達していたため、金利が上昇しても借り換えの必要がなかったことも一因となっています。現在は銀行などの貸出基準も厳格化されており、いずれどこかの時点で、借入コストの上昇が需要軟化を引き起こすことが予想されます。懸念されるのは、こうした転換点が到来した際に、中央銀行の対応が遅れれば、ソフトランディングがより不安定なものになる可能性があることです。

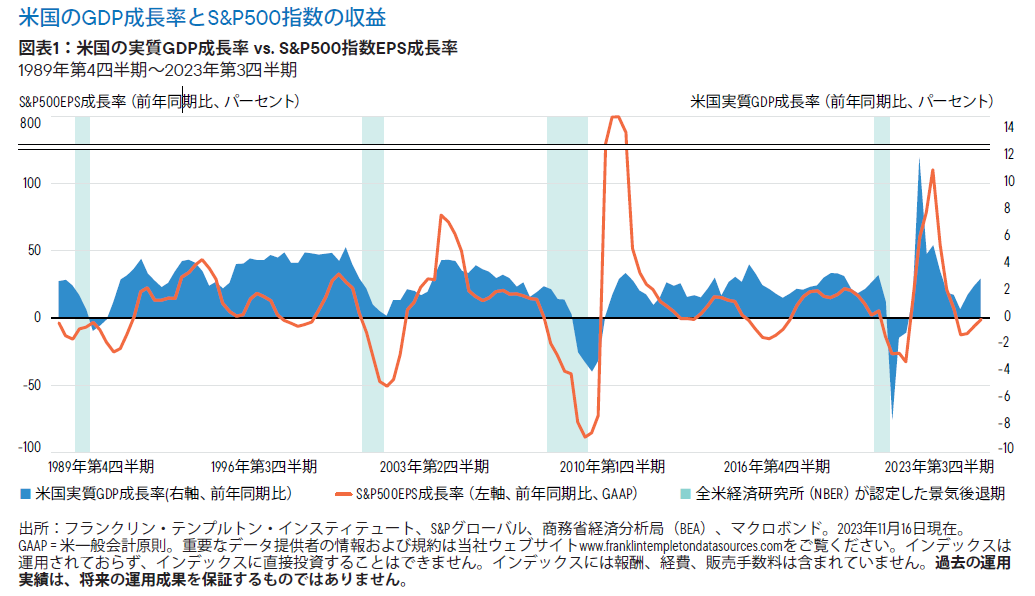

投資家は、あらゆる資産クラスについて、注意する必要があります。経済と企業利益に関する私たちの成長見通しは、ボトムアップ・アナリストやマーケットが現在織り込んでいるものとは異なるものです。結局のところ、企業利益の伸びを示す最も信頼できる指標のひとつは実質GDP成長率です。経済がマイナス成長に転じた場合、株価収益率(PER)の上昇に織り込まれているにせよ、企業アナリストの予測に反映されているにせよ、企業利益の加速が実現したことは過去に一度もなく(図表1)、私たちは、来年はこのリスクが増していると考えています。

しかし、このことは景気循環株にとどまりません。経済成長や企業業績が予想を下回り始めれば、信用スプレッドも拡大する可能性が高くなります。

当社は、2023年第4四半期に急落した債券利回りは、さらに低下する余地があるとみています。米国の高金利は他国通貨に対し米ドルを押し上げてきましたが、今後米ドルは下落に向かうと予想しています。

詳しくは、レポート「グローバル投資環境見通しー柔軟性の高いポートフォリオで嵐を乗り切り投資機会をつかむ」をご覧ください。

リスクについて

すべての投資には、元本を割り込む可能性を含むリスクが伴います。

債券には金利リスク、信用リスク、インフレリスク、再投資リスクがあり、投資元本を割り込むことがあります。金利が上昇すると、債券の価値は下落します。低格付けのハイイールド債は、価格の変動が大きく、流動性が低く、デフォルトの可能性が高くなります。

株式は価格変動の影響を受け、投資元本を割りこむことがあります。中小型株は大型株に比べ、より大きなリスクとボラティリティを伴います。

外国証券への投資には、経済の変動、取引慣行の違い、情報入手の困難さ、取引量、為替レートの変動や各国の通貨政策など特定のリスクが伴います。新興市場への投資は同じ要因に関連するリスクが高まります。国債への投資には、発行体政府が当該債務の利払いや元本の償還を行わないリスクを始めとし、一般的に債券や外国証券への投資に関するリスクを伴います。戦略として特定の国、地域、産業、業種、投資形態を対象とする場合、様々な国、地域、産業、業種、投資形態を対象とする戦略に比べ不利な状況に陥った際のリスクは高くなる可能性があります。中国は経済、政治、社会における不安定要因により影響を受ける場合があります。中国の発行体の証券への投資には、法律、規制、政治、経済に係るリスクなど中国特有のリスクが伴います。

不動産証券には不動産価格の下落や経済情勢の悪化および規制上の変更など、特定のリスクが伴います。

オルタナティブ戦略は、大きな価値変動の影響を被る可能性があります。

重要事項

当資料は一般的な情報提供のみを目的としたものであり、個別の投資助言または証券の売買、保有、または投資戦略の採用に関する推奨や勧誘を行うものではありません。また法律上、税務上の助言を行うものではありません。当資料は、フランクリン・テンプルトンの事前の書面による承諾なしの無断複写、転載、発行は禁じられています。

当資料のなかで示された見解ならびにコメント、意見、分析は、当資料作成時点のものであり、事前通知なしに変更される可能性があります。当資料で示された予想および見解は市場やその他の状況により変更される可能性があり、他の運用者や運用会社による見解と異なる場合があります。当資料で提供された情報は、すべての国、地域、市場に関するすべての重大な事実に関する完全な分析を目的とするものではありません。経済、株式市場、債券市場または市場における経済トレンドについてのいかなる推測、予想、予測も実現する保証はありません。投資価値およびそれによって得られる収入は、上下する可能性があります。また投資家は投資した全額を払い戻すことができない場合がございます。過去の運用実績は将来の運用成果を示唆あるいは保証するものではありません。すべての投資には、元本の割り込みの可能性を含むリスクが伴います。

当資料に含まれる調査・分析に関する情報はフランクリン・テンプルトンが自身のために入手したものであり、付随的な情報の提供のみを目的としています。当資料の作成には、第三者を情報源とするデータが使用されている可能性がありますが、フランクリン・テンプルトン(「FT」)は当該データに関して独立した照合、検証、監査は行っていません。いかなる情報もFTが信頼に足ると判断した情報元より取得していますが、その正確性を保証するものではありません。また、情報が不完全または要約されている場合や、事前通知なしに変更される可能性があります。当資料における個別銘柄についての見解は、いかなる証券の売買、保有に関する推奨を示したものでも解釈されるものでもありません。また、個別銘柄に関する情報は投資判断のために十分とされるものでもありません。FTは、本情報の利用によって生じたいかなる損失に対しても一切、責任を負いません。当資料のコメント、意見、分析に対する依拠については、利用者ご自身でご判断ください。

金融商品、サービス、情報はすべての管轄区域で入手可能とは限らず、米国以外では、他のFT関連会社および/またはその販売会社によって、現地の法律および規則が許容する範囲において提供されます。個別の管轄区域における金融商品およびサービスの提供に関する詳細な情報については、ご自身の金融専門家またはフランクリン・テンプルトンの機関投資家向け窓口にご相談ください。

詳細につきましてはwww.franklinresources.comをご覧ください。

CFA®及びChartered Financial Analyst®はCFA協会の米国における登録商標です。

当資料に関するご注意

- 当資料は説明資料としてフランクリン・テンプルトン(フランクリン・リソーシズ・インクとその傘下の関連会社を含みます。以下FT)が作成した資料を、フランクリン・テンプルトン・ジャパン株式会社が翻訳した資料です。

- 当資料は、FTが各種データに基づいて作成したものですが、その情報の確実性、完結性を保証するものではありません。

- 当資料に記載された過去の成績は、将来の成績を予測あるいは保証するものではありません。また記載されている運用スタンス、目標等は、将来の成果を保証するものではなく、また予告なく変更されることがあります。

- この書面及びここに記載された情報・商品に関する権利はFTに帰属します。したがって、FTの書面による同意なくして、その全部もしくは一部を複製し又その他の方法で配布することはご遠慮ください。

- 当資料は情報提供を目的としてのみ作成されたもので、証券の売買の勧誘を目的としたものではありません。

- フランクリン・テンプルトン・ジャパン株式会社(金融商品取引業者関東財務局長(金商)第417号)はフランクリン・リソーシズ・インク傘下の資産運用会社です。

ご注意事項

- 当資料は、説明資料としてフランクリン・テンプルトン・ジャパン株式会社(以下「当社」)が作成した資料です。

- 当資料は、当社が各種データに基づいて作成したものですが、その情報の確実性、完結性を保証するものではありません。

- 当資料に記載された過去の成績は、将来の成績を予測あるいは保証するものではありません。また記載されている見解、目標等は、将来の成果を保証するものではなく、また予告なく変更されることがあります。

- この書面及びここに記載された情報・商品に関する権利は当社に帰属します。したがって、当社の書面による同意なくして、その全部もしくは一部を複製し又その他の方法で配布することはご遠慮ください。

- 当資料は情報提供を目的としてのみ作成されたもので、証券の売買の勧誘を目的としたものではありません。