-

目論見書

-

月次レポート

-

運用報告書

運用報告書(全体版)交付運用報告書 -

販売用資料

| 基準日 | 基準価額 | 前日比(円) | 前日比(%) | 純資産総額 | 2024年04月25日 | 11,678円 | -25円 | -0.2% | 1億円 |

|---|---|---|---|---|

| 前日比(%) | 純資産総額 | |||

| -0.2% | 1億円 |

| 1ヵ月 | -1.55% |

| 3ヵ月 | -0.03% |

| 6ヵ月 | +5.28% |

| 1年 | +6.23% |

| 3年 | +22.31% |

| 5年 | +7.57% |

| 設定来 | +73.15% |

| 決算日 | 分配金 |

|---|---|

| 2023年11月20日 | 25円 |

| 2023年12月20日 | 25円 |

| 2024年01月22日 | 25円 |

| 2024年02月20日 | 25円 |

| 2024年03月21日 | 25円 |

| 2024年04月22日 | 25円 |

| 分配金累計 | 4,695円 |

- 上記グラフは、過去の実績を示したものであり、将来の成果を保証するものではありません。

- 基準価額は信託報酬控除後のものです。

- 分配金込みの基準価額は、税引前分配金を再投資(複利運用)したと仮定して委託会社が算出したものです。

ファンドの特色

1

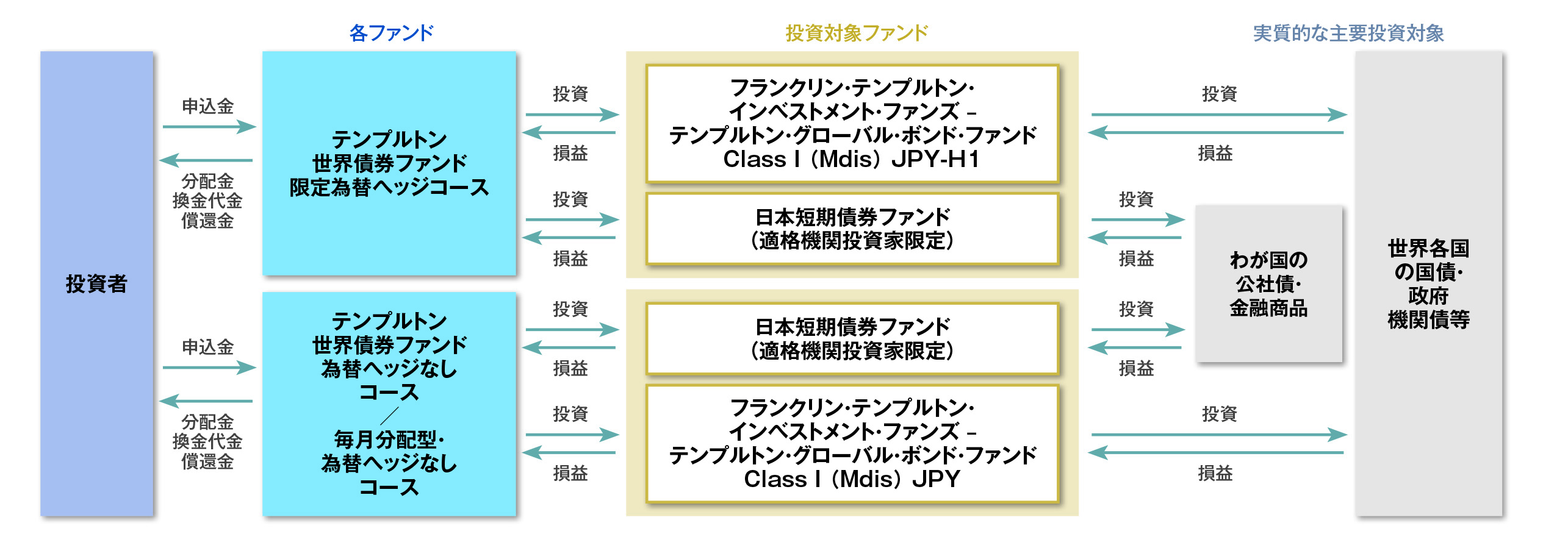

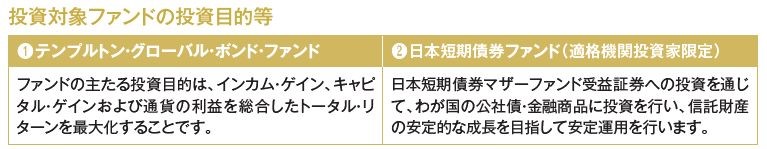

世界各国(新興国を含む)の国債および政府機関債等を実質的な主要投資対象*とします。

- 「実質的な主要投資対象」は、外国投資証券や投資信託の受益証券(これらを総称して、以下「投資信託証券」といいます。)を通じて投資する主要な投資対象を意味します。

2

外国投資証券の組入れは高位を維持することを基本とします。

〈毎月分配型・為替ヘッジなしコース〉

「テンプルトン・グローバル・ボンド・ファンド Class I (Mdis) JPY」(以下、「JPYクラス」ということがあります。)の円建て外国投資証券に投資します。

- 通常の状況においては、「JPYクラス」への投資を中心(概ね信託財産の純資産総額の90%以上)とします。

3

毎決算時に、収益分配方針に基づき分配を行います。

毎月決算

- 毎月20日(休業日の場合は翌営業日)に決算を行い、原則として、以下の方針に基づき分配を行います。

■分配対象額の範囲は、経費控除後の繰越分を含めた配当等収益と売買益(評価益を含みます。)等の全額とします。

■収益分配金額は、委託者が毎計算期末の基準価額水準、市況動向等を勘案して決定します。なお、6月および12月以外の月の決算時の分配については、原則として配当等収益を中心とするものとします。また、分配対象収益が少額の場合には分配を行わないことがあります。

■留保益の運用については、特に制限を設けず、委託者の判断に基づき、元本部分と同一の運用を行います。

- 将来の分配金の支払いおよびその金額について保証するものではありません。

- 資金動向、市場動向等によっては上記のような運用ができない場合があります。

ファンドの仕組み

ファンドはファンド・オブ・ファンズ方式で運用します。

リスクと留意点

当ファンドのお申込をご検討いただく際の重要なお知らせです。よくお読みください。

1

投資元本を割り込むことがあります

- 当ファンドは、値動きのある有価証券等に投資を行いますので基準価額は変動します。また、実質的に外貨建資産に投資を行いますので、為替の変動による影響を受けます。

- 投資者の皆さまの投資元本は保証されているものではなく、基準価額の下落により、損失を被り、投資元本を割り込むことがあります。

- 当ファンドの信託財産に生じた利益および損失は、すべて投資者の皆さまに帰属します。投資信託は預貯金と異なります。

- 基準価額を変動させるいろいろなリスクがあります。詳しくは下記の「当ファンドのリスクと留意点」および投資信託説明書(交付目論見書)をご覧ください。

2

ファンドに係るリスクについて

- 当ファンドの基準価額を変動させる要因としては、主に「金利変動リスク」、「信用リスク」、「カントリーリスク」、「為替変動リスク」などがありますが、基準価額の変動要因はこれらに限定されるものではありません。ファンドのリスクについて、投資信託説明書(交付目論見書)をご覧ください。

3

収益分配金に関する留意事項

- 分配金は、預貯金の利息とは異なり、投資信託の純資産から支払われますので、分配金が支払われると、その金額相当分、基準価額は下がります。

- 分配金は、計算期間中に発生した収益(経費控除後の配当等収益および評価益を含む売買益)を超えて支払われる場合があります。その場合、当期決算日の基準価額は前期決算日と比べて下落することになります。また、分配金の水準は、必ずしも計算期間におけるファンドの収益率を示すものではありません。

- 投資者のファンドの購入価額によっては、分配金の一部または全部が、実質的には元本の一部払戻しに相当する場合があります。ファンド購入後の運用状況により、分配金額より基準価額の値上がりが小さかった場合も同様です。

4

分配金が支払われないことがあります

- 分配対象額が少額等の場合には、委託会社の判断により分配を行わないことがあります。

5

当資料中のデータは将来の成果を保証するものではありません

- 当資料で使用しているデータ等は過去の実績に基づく情報であり、将来の運用成果等を保証するものではありません。

当ファンドのリスクと留意点

当ファンドの基準価額を下落させるリスク要因を理解して、慎重に投資をご判断ください。 当ファンドの主なリスクは下記のとおりです。

1

金利変動リスク

- 債券の価格は、通常、金利が上昇すれば下落し、金利が低下すれば上昇するといった特性を持っており、金利変動の影響を受けます。

2

信用リスク

- 発行国や発行体の債務返済能力、業績・財務内容、格付け、市場環境の変化等により、債券価格は大きく変動することがあります。デフォルト(債務不履行)が生じた場合あるいはデフォルトが予想されると債券価格は大きく下落し、機動的に売買できないこともあります。また、金融商品等の取引相手方に債務不履行が生じた場合等には、損失を被るリスクがあります。

3

カントリーリスク

- 世界各国の金融・証券市場への投資は、それらの国・地域の政治、経済および社会情勢の変化等によって市場に混乱が生じた場合、または取引に対して新たな制限や規制が設けられた等の場合には、運用上の制約を受ける可能性があります。このような場合に、ファンドの基準価額はその影響を受けることがあります。また、新興国の金融・証券市場への投資には、政治・経済構造が先進国と比べ不安定であるため、投資環境の急変により市場が混乱した場合や取引に対して新たな制限や規制が設けられた場合、運用上の制約を大きく受ける可能性が想定されます。

4

為替変動リスク

- 投資対象ファンドの「JPYクラス」では、原則として為替ヘッジを行いませんので、為替変動の影響を受けます。

(注)基準価額の変動要因は、上記に限定されるものではありません。

お申込みメモ

| ファンド名 | テンプルトン世界債券ファンド 毎月分配型・為替ヘッジなしコース 愛称:地球号 |

|---|---|

| 商品分類 | 追加型投信/内外/債券 |

| 購入価額 | 購入申込受付日の翌営業日の基準価額 |

| 購入単位 | 販売会社が定める単位 |

| 換金価額 | 換金申込受付日の翌営業日の基準価額 |

| 換金代金 | 換金申込受付日から起算して、原則として、6営業日目からお支払いします。 |

| 申込締切時間 | 原則として午後3時までとします。ただし、受付時間は販売会社によって異なることもありますのでご注意下さい。 これらの受付時間を過ぎてからのお申込みは翌営業日の取扱いとなります。 |

| 購入・換金の 申込受付不可日 |

ニューヨーク証券取引所またはルクセンブルクの銀行の休業日の場合には、購入・換金申込は受付けません。 申込不可日一覧 |

| 信託期間 | 無期限(設定日:2010年12月27日) |

| 決算日 | 毎月20日(休業日の場合は、翌営業日) |

| 収益分配 | 毎決算時に、分配方針に基づいて分配を行います。 当ファンドには分配金を受取る「一般コース」と分配金を再投資する「自動けいぞく投資コース」があります。 ※販売会社によっては、どちらか一方のコースのみの取扱いとなる場合があります。詳しくは販売会社にお問合せください。 |

| 課税関係 | 課税上は株式投資信託として取り扱われます。 公募株式投資信託は税法上、少額投資非課税制度(NISA)および未成年者少額投資非課税制度(ジュニアNISA)の適用対象です。 配当控除および益金不算入制度の適用はありません。 ※税法等が改正された場合には、内容が変更になることがあります。 |

ファンドの費用

投資者が直接的に負担する費用

| 購入時手数料 | 購入申込受付日の翌営業日の基準価額に、3.3%(税抜3.0%)を上限として販売会社が定める手数料率を乗じて得た額です。 |

|---|---|

| 換金手数料・信託財産留保額 | ありません。 |

投資者が信託財産で間接的に負担する費用

| 運用管理費用(信託報酬) |

|

||||||

|---|---|---|---|---|---|---|---|

| その他の費用・手数料 | 信託財産に関する租税、信託事務の処理に要する諸費用、信託財産に係る監査費用、有価証券の保管費用、等をファンドの信託財産でご負担いただきます。 これらの費用等については、運用状況等により変動するものであり、事前に料率、上限額等を表示することができません。 ※監査費用は、日々計上され、ファンドの基準価額に反映されます。なお、毎計算期末または信託終了のときに信託財産から支払われます。その他の費用・手数料(監査費用を除きます。)は、その都度、信託財産から支払われます。 |

※投資者の皆さまにご負担いただく手数料等の合計額については、当ファンドを保有される期間等に応じて異なりますので、表示することができません。

委託会社、その他の関係法人の概況

| 委託会社 | フランクリン・テンプルトン・ジャパン株式会社 |

|---|---|

| 受託会社 | 三菱UFJ信託銀行株式会社 |

クレディ・スイス証券

UBS SuMi TRUSTウェルス・マネジメント

ご注意事項

- 当資料は、フランクリン・テンプルトン・ジャパン株式会社(以下「当社」)が作成した資料です。

- 当資料は、当社が各種データに基づいて作成したものですが、その情報の確実性、完結性を保証するものではありません。

- 当資料に記載された運用スタンス、目標等は、将来の成果を保証するものではなく、また予告なく変更されることがあります。

- この書面及びここに記載された情報・商品に関係する権利は当社に帰属します。したがって、当社の書面による同意なくして、その全部もしくは一部を複製し又その他方法で配布することはご遠慮ください。

- 当資料は情報提供を目的としてのみ作成されたもので、証券の売買の勧誘を目的としたものではありません。

- 投資信託は預金ではなく、預金保険制度の対象ではありません。

- 投資信託は金融機関の預貯金とは異なり、元本及び利息の支払いの保証はありません。

- 証券会社以外で投資信託をご購入された場合は、投資者保護基金の支払いの対象にはなりません。

- 投資信託は値動きのある証券(外国証券には為替リスクもあります)に投資しますので、組入証券の価格の下落や、組入証券の発行者の信用状況の悪化等の影響による基準価額の下落により、損失を被ることがあります。したがって、投資元本は保証されているものではなく、投資元本を割り込むことがあります。

- 投資資産の減少を含むリスクは、投資信託をご購入のお客様に帰属します。過去の運用実績は将来の運用成果等を保証するものではありません。

- 投資信託の取得の申込みにあたっては、投資信託説明書(交付目論見書)をお渡しいたしますので、必ず内容を十分ご確認のうえご自身で判断ください。

- 投資信託説明書(交付目論見書)は、取扱販売会社の窓口にご請求ください。