| 基準日 | 基準価額 | 前日比(円) | 前日比(%) | 純資産総額 | 2024年04月19日 | 9,044円 | -24円 | -0.3% | 36億円 |

|---|---|---|---|---|

| 前日比(%) | 純資産総額 | |||

| -0.3% | 36億円 |

| 1ヵ月 | -1.87% |

| 3ヵ月 | -2.08% |

| 6ヵ月 | +4.18% |

| 1年 | -5.17% |

| 3年 | − |

| 5年 | − |

| 設定来 | -9.56% |

| 決算日 | 分配金 |

|---|---|

| 2023年06月15日 | 0円 |

| − | − |

| − | − |

| − | − |

| − | − |

| − | − |

| 分配金累計 | 0円 |

- 上記グラフは、過去の実績を示したものであり、将来の成果を保証するものではありません。

- 基準価額は信託報酬控除後のものです。

- 分配金込みの基準価額は、税引前分配金を再投資(複利運用)したと仮定して委託会社が算出したものです。

ファンドの特色

1

主として米国の地方債に投資します

- フランクリン・テンプルトン・アメリカ地方債マザーファンド(以下「マザーファンド」ということがあります。)を通じて、主として米国の地方債に投資します。

- 高いインカムゲインの獲得を目指し、主に各銘柄の信用リスクや、相対価値の魅力度に着目してポートフォリオを構築します。

- ただし、米国地方債の発行状況等によっては、米国国債を中心にポートフォリオ構築することがあります。

- 原則として、取得時においてS&P、ムーディーズ、フィッチ・レーティングスのうち1社以上の格付機関から投資適格(BBB-/Baa3)以上の格付けが付与された、あるいはこれに相当する信用力をもつと運用者が判断する公社債を主要な投資対象とします。

2

「為替ヘッジあり」と「為替ヘッジなし」の2つのファンドがあります

「為替ヘッジあり」

- 実質組入外貨建資産については、原則として対円での為替ヘッジを行い、為替変動リスクの低減を目指します。

- 為替ヘッジを行った場合でも、為替変動リスクを完全に排除できるとは限りません。

米ドル建て資産を円に為替ヘッジする場合、概ね米ドル短期金利と円短期金利の差に相当する為替ヘッジコストがかかります。

「為替ヘッジなし」

- 実質組入外貨建資産については、原則として為替ヘッジは行いません。

したがって、基準価額と分配金は、円と米ドルとの為替変動の影響を受けます。

- 資金動向、市場動向等によっては上記のような運用ができない場合があります。

3

運用はフランクリン・テンプルトン・グループのフランクリン・アドバイザーズ・インクが行います

- マザーファンドの運用は、「フランクリン・アドバイザーズ・インク」(以下「投資顧問会社」)に委託します。

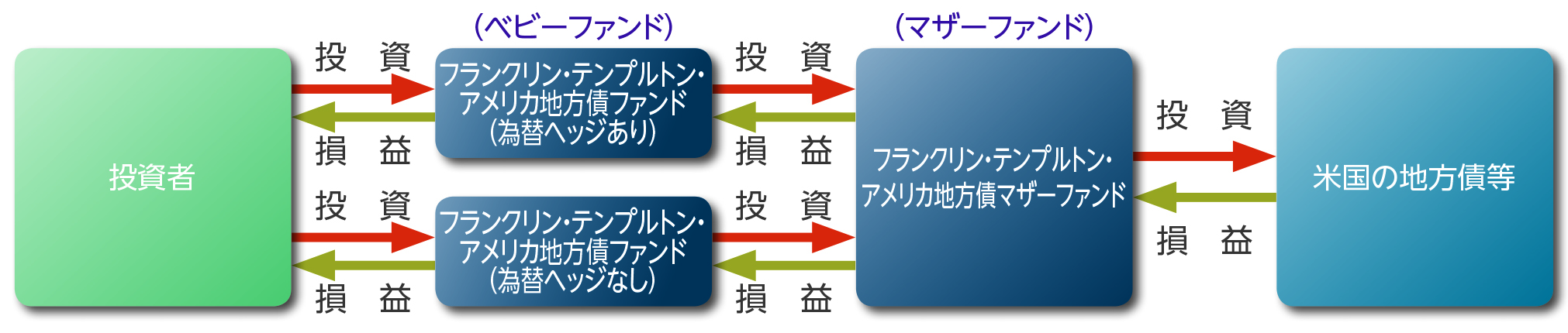

ファンドの仕組み

- 「ファミリーファンド方式」とは、投資者からの資金をまとめてベビーファンドとし、その資金をマザーファンドの受益証券に投資して、実質的な運用をマザーファンドにて行う仕組みです

リスクと留意点

当ファンドのお申込をご検討いただく際の重要なお知らせです。よくお読みください。

1

投資元本を割り込むことがあります

- 当ファンドは、値動きのある有価証券等に投資を行いますので基準価額は変動します。また、実質的に外貨建資産に投資を行いますので、為替の変動による影響を受けます。

- 投資者の皆さまの投資元本は保証されているものではなく、基準価額の下落により、損失を被り、投資元本を割り込むことがあります。

- 当ファンドの信託財産に生じた利益および損失は、すべて投資者の皆さまに帰属します。投資信託は預貯金と異なります。

- 基準価額を変動させるいろいろなリスクがあります。詳しくは下記の「当ファンドのリスクと留意点」および投資信託説明書(交付目論見書)をご覧ください。

2

ファンドに係るリスクについて

- 当ファンドの基準価額を変動させる要因としては、主に「金利変動リスク」、「信用リスク」、「為替変動リスク」や「米国地方債に関するリスク」などがありますが、基準価額の変動要因はこれらに限定されるものではありません。ファンドのリスクについて、投資信託説明書(交付目論見書)をご覧ください。

3

収益分配金に関する留意事項

- 分配金は、預貯金の利息とは異なり、投資信託の純資産から支払われますので、分配金が支払われると、その金額相当分、基準価額は下がります。

- 分配金は、計算期間中に発生した収益(経費控除後の配当等収益および評価益を含む売買益)を超えて支払われる場合があります。その場合、当期決算日の基準価額は前期決算日と比べて下落することになります。また、分配金の水準は、必ずしも計算期間におけるファンドの収益率を示すものではありません。

- 投資者のファンドの購入価額によっては、分配金の一部または全部が、実質的には元本の一部払戻しに相当する場合があります。ファンド購入後の運用状況により、分配金額より基準価額の値上がりが小さかった場合も同様です。

4

分配金が支払われないことがあります

- 分配対象額が少額等の場合には、委託会社の判断により分配を行わないことがあります。

5

当資料中のデータは将来の成果を保証するものではありません

- 当資料で使用しているデータ等は過去の実績に基づく情報であり、将来の運用成果等を保証するものではありません。

当ファンドのリスクと留意点

当ファンドの基準価額を下落させるリスク要因を理解して、慎重に投資をご判断ください。 当ファンドの主なリスクは下記のとおりです。

1

金利変動リスク

- 一般的に債券の価格は、金利が上昇した場合には下落し、金利が低下した場合には上昇します。投資対象とする国・地域の金利が上昇し、保有する債券の価格が下落した場合には、当ファンドの基準価額が下落し投資元本を割り込むことがあります。

2

信用リスク

- 一般的に公社債、コマーシャル・ペーパーおよび短期金融商品のデフォルト(元利金支払いの不履行または遅延)、発行会社の倒産や財務状況の悪化およびこれらに関する外部評価の変化等があった場合には、当ファンドの基準価額が下落し投資元本を割り込むことがあります。

3

為替変動リスク

- 「為替ヘッジあり」

実質組入外貨建資産については、原則として為替ヘッジにより為替変動リスクの低減を目指しますが、為替変動リスクを完全に排除できるものではありません。なお、為替ヘッジを行うにあたり、円金利が米ドル金利より低い場合、当該金利差に相当するヘッジコストが基準価額の変動要因となります。 - 「為替ヘッジなし」

一般的に外国為替相場が円高となった場合には、実質的に保有する外貨建資産に為替差損(円換算した評価額が減少すること)が発生することにより、当ファンドの基準価額が下落し投資元本を割り込むことがあります。

4

米国地方債に関するリスク

- 米国地方債のうちレベニュー債については、地方自治体等の発行体自身の信用力によらず、債券ごとに特定の事業から生じる収入等を通常債券の元利金の支払い財源としています。そのため、当ファンドで投資するレベニュー債について、元利金の支払いの裏付けとなる特定の事業が不振となった場合等には、当該レベニュー債の価格が下落し、当ファンドの基準価額が下落することがあります。

米国地方債は、米国居住者が所得税を課税される課税債と課税されない非課税債が存在します。将来、米国居住者に対する、米国地方債にかかる税制が変更された場合等には、米国地方債の価格に影響を与え、当ファンドの基準価額が下落する要因となることがあります。

(注)基準価額の変動要因は、上記に限定されるものではありません。

お申込みメモ

| 商品分類 | 追加型投信/海外/債券 |

|---|---|

| 購入価額 | 購入申込受付日の翌営業日の基準価額 |

| 購入単位 | 販売会社が定める単位 |

| 換金価額 | 換金申込受付日の翌営業日の基準価額 |

| 換金代金 | 換金申込受付日から起算して、原則として5営業日目からお支払いします。 |

| 申込締切時間 | 原則として、午後3時までに受付けたものを当日の申込受付分とします。 |

| 購入・換金の 申込受付不可日 |

ニューヨーク証券取引所の休業日またはニューヨークの銀行の休業日の場合には、購入・換金申込は受付けません。 申込不可日一覧 |

| 信託期間 | 2044年6月15日まで(2022年6月30日設定) ※信託期間は延長することがあります。 |

| 決算日 | 毎年6月15日(休業日の場合は翌営業日) |

| 収益分配 | 毎決算時に、分配方針に基づき分配を行います。 当ファンドには分配金を受取る「一般コース」と分配金を再投資する「自動けいぞく投資コース」があります。 ※販売会社によっては、どちらか一方のコースのみの取扱いとなる場合があります。詳しくは販売会社にお問合せください。 |

| 課税関係 | 課税上は株式投資信託として取扱われます。 公募株式投資信託は税法上、少額投資非課税制度(NISA)および未成年者少額投資非課税制度(ジュニアNISA)の適用対象です。 ※2024年1月1日以降は一定の要件を満たした場合にNISAの適用対象となります。詳しくは、販売会社にお問い合わせください。 配当控除および益金不算入制度の適用はありません。 ※税法等が改正された場合には、内容が変更になることがあります。 |

ファンドの費用

投資者が直接的に負担する費用

| 購入時手数料 | 申込金額(購入価額に申込口数を乗じて得た額)に販売会社がそれぞれ独自に定める率を乗じて得た額とします。手数料率の上限は、3.3%(税抜3.0%)です。 |

|---|---|

| 換金手数料・信託財産留保額 | ありません。 |

投資者が信託財産で間接的に負担する費用

| 運用管理費用(信託報酬) | 純資産総額に対し年率0.9075%(税抜0.825%) ※運用管理費用(信託報酬)は毎日計上され、日々の基準価額に反映されます。なお、信託財産からは毎計算期間の最初の6ヵ月終了日(当該終了日が休業日のときは、その翌営業日を6ヵ月の終了日とします。以下同じ。)および毎決算時または償還時に支払われます。 |

|---|---|

| その他の費用・手数料 |

売買委託手数料、保管費用、信託事務の処理に要する諸費用、信託財産に関する租税等 原則として発生時に、実費が信託財産から支払われます。 その他諸費用(監査費用、印刷等費用、計理およびこれに付随する業務の委託等の費用、受益権の管理事務費用等。) 日々の純資産総額に年率0.05%を乗じて得た金額を上限として委託会社が算出する金額が毎日計上され、基準価額に反映されます。なお、信託財産からは毎計算期間の最初の6ヵ月終了日および毎決算時または償還時に支払われます。 |

※投資者の皆さまにご負担いただく手数料等の合計額については、当ファンドを保有される期間等に応じて異なりますので、表示することができません。

委託会社、その他の関係法人の概況

| 委託会社 | フランクリン・テンプルトン・ジャパン株式会社 |

|---|---|

| 投資顧問会社 | フランクリン・アドバイザーズ・インク(在米国) |

| 受託会社 | 三菱UFJ信託銀行株式会社 |

| 再信託受託会社 | 日本マスタートラスト信託銀行株式会社 |

静銀ティーエム証券

三菱UFJ銀行

三菱UFJモルガン・スタンレー証券

ご注意事項

- 当資料は、フランクリン・テンプルトン・ジャパン株式会社(以下「当社」)が作成した資料です。

- 当資料は、当社が各種データに基づいて作成したものですが、その情報の確実性、完結性を保証するものではありません。

- 当資料に記載された運用スタンス、目標等は、将来の成果を保証するものではなく、また予告なく変更されることがあります。

- この書面及びここに記載された情報・商品に関係する権利は当社に帰属します。したがって、当社の書面による同意なくして、その全部もしくは一部を複製し又その他方法で配布することはご遠慮ください。

- 当資料は情報提供を目的としてのみ作成されたもので、証券の売買の勧誘を目的としたものではありません。

- 投資信託は預金ではなく、預金保険制度の対象ではありません。

- 投資信託は金融機関の預貯金とは異なり、元本及び利息の支払いの保証はありません。

- 証券会社以外で投資信託をご購入された場合は、投資者保護基金の支払いの対象にはなりません。

- 投資信託は値動きのある証券(外国証券には為替リスクもあります)に投資しますので、組入証券の価格の下落や、組入証券の発行者の信用状況の悪化等の影響による基準価額の下落により、損失を被ることがあります。したがって、投資元本は保証されているものではなく、投資元本を割り込むことがあります。

- 投資資産の減少を含むリスクは、投資信託をご購入のお客様に帰属します。過去の運用実績は将来の運用成果等を保証するものではありません。

- 投資信託の取得の申込みにあたっては、投資信託説明書(交付目論見書)をお渡しいたしますので、必ず内容を十分ご確認のうえご自身で判断ください。

- 投資信託説明書(交付目論見書)は、取扱販売会社の窓口にご請求ください。