2024年後半の米国株のけん引役は公益事業、不動産、金融などにシフト

7-9月の相場の踊り場局面を脱した米国株

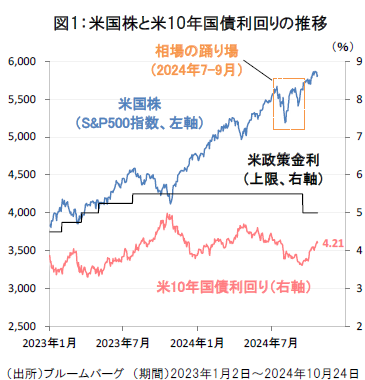

2024年後半の米国株式市場は、景気後退懸念や米大統領選挙の不透明感などから7-9月に踊り場局面を迎えました。しかし、米連邦準備制度理事会(FRB)の大幅利下げや、各種経済指標で米国景気の底堅さが確認されたことなどを受けて、10月に入ると米国株(S&P500指数)は踊り場局面を脱して史上最高値を更新しました(図1)。

2024年後半には株高の主導役のセクターが交代

足元の米国株の特徴として、2024年前半と後半で株高の主導役のセクターが交代していることが挙げられます。

2024年前半には、AIブームへの期待を追い風に情報技術やコミュニケーション・サービスなどのハイテク・セクターが米国株の上昇をけん引しました。しかし、年後半に入ると、市場の注目はAIブームからFRBによる利下げに向かい、ハイテク・セクターの上昇が鈍化する一方、利下げの恩恵を受けやすいとされる公益事業や不動産、金融などのセクターの上昇が顕著となりました(図6)。

米国景気の堅調から金利上昇への懸念が浮上

もっとも、FRBの大幅利下げを受けて一時は3.6%台まで低下した米10年国債利回りが、足元では4.2%台まで上昇傾向にあるなど、金利上昇への懸念が米国株の上値を抑える要因として浮上しています。

足元の金利上昇の一因として、堅調な米国景気の影響が挙げられます。ブルームバーグ集計の米国経済サプライズ指数は、9月以降の米国の各種経済指標が市場予想よりも改善傾向にあることを示しています(図2)。

9月18日の米連邦公開市場委員会(FOMC)では、2026年に向けた利下げ継続の方向性が示されたものの、足元の景気堅調を受けて当初想定よりも利下げペースが鈍化する可能性を市場は織り込み始めています。最新の先物市場の予想では、2025年までの利下げ継続の見通しに概ね変わりはない一方で、利下げの最終着地点をめぐってFOMCと市場の間で乖離が広がりつつあります(図7)。

足元の金利上昇が持続するかはFRBの金融政策の姿勢がカギ

トランプ・トレードを再び織り込む金融市場

また、接戦となっている米大統領選挙の情勢も、足元の金利上昇を助長する要因になっているとみられます。

最新の各種世論調査でトランプ氏の巻き返しが伝えられる中、主要賭けサイトでのトランプ氏の勝利確率が60%近辺まで上昇傾向にあり、市場では「トランプ・トレード」を再び織り込む動きが広がりつつあります(図3)。

トランプ・シナリオで懸念される金利上昇リスク

市場ではトランプ氏の選挙公約は財政赤字の拡大とインフレ圧力の高まりを通じて長期金利を押し上げるとの見方があります。トランプ氏は選挙公約で個人・企業向けの減税策を打ち出しているほか、インフレ押し上げ要因となる関税引き上げを表明しているためです。

超党派の非営利組織「責任ある連邦予算委員会(CRFB)」の試算によれば、米国の連邦政府債務残高はトランプ氏の公約シナリオのもとで2035年にはGDP比142%へ一段と拡大することが見込まれています(図4)。

一方、ハリス氏は選挙公約で中間層向け減税などを公表しており、ハリス氏の公約シナリオにおいても2035年の債務残高は133%に拡大する見通しとなっています。今回の大統領選挙の結果にかかわらず、次期政権では財政赤字拡大への懸念が残る可能性があります。

2016年の米大統領選挙と今回の局面の違い

もっとも、足元の金利上昇が持続的なものになるかは、FRBの金融政策の姿勢がカギを握ると考えられます。

トランプ氏が勝利した2016年11月の米大統領選挙のケースでは、トランプ政権誕生による財政緩和策への懸念が長期金利の急上昇のきっかけとなりました。加えて、FRBが2016年12月以降、本格的な金融引き締めに舵を切り、段階的な利上げを継続したことが長期金利の基調的な上昇を支える要因になったとみられます(図5)。

今回の局面においては、FRBの金融政策はすでに引き締め的な領域にあり、2025年に向けた利下げの継続が長期金利の安定を支えると期待されます。当面は米雇用統計(11月1日)、米大統領選挙(5日)、FOMC(6-7日)などの重要イベントが市場の大きな焦点となりそうです。

ご注意事項

- 当資料は、説明資料としてフランクリン・テンプルトン・ジャパン株式会社(以下「当社」)が作成した資料です。

- 当資料は、当社が各種データに基づいて作成したものですが、その情報の確実性、完結性を保証するものではありません。

- 当資料に記載された過去の成績は、将来の成績を予測あるいは保証するものではありません。また記載されている見解、目標等は、将来の成果を保証するものではなく、また予告なく変更されることがあります。

- この書面及びここに記載された情報・商品に関する権利は当社に帰属します。したがって、当社の書面による同意なくして、その全部もしくは一部を複製し又その他の方法で配布することはご遠慮ください。

- 当資料は情報提供を目的としてのみ作成されたもので、証券の売買の勧誘を目的としたものではありません。